Intervistiamo il comunicatore Manlio Casagrande, che ha scelto di vivere in Russia e da anni racconta San Pietroburgo dalla sua pagina FB: “La Russia, un esotico addomesticato in cui alto e basso vanno a braccetto”.

Diversi marchi della moda hanno scelto di chiudere i loro negozi in Russia: con quale impatto su vendite e clientela? La nostra analisi, dati alla mano.

I grandi brand della moda se ne sono andati dalla Russia: dai colossi LVMH e Kering passando per Prada e Moncler, fino ad arrivare ai marchi del fast fashion come Zara, è un fuggi fuggi generale.

All’inizio del mese di marzo, a Milano, i grandi marchi hanno sfilato come da programma. Contestualmente le loro insegne chiudevano i negozi, e come in una tempesta (im)perfetta i clienti russi avevano immaginato di avere una soluzione alternativa: l’acquisto online. A onor del vero acquistare tramite e-commerce dai siti istituzionali delle case di moda per gli acquirenti russi non è stato possibile, nonostante diversi brand, anche se non tutti, nel corso degli ultimi anni avessero investito molto su questa nuova modalità d’acquisto come driver dei consumi, puntando anche sull’aspetto esperienziale, cogliendo tutte le nuove opportunità rappresentate da millennial e generazione z, e sviluppando altresì il rapporto con gli influencer. I quali sono rimasti tagliati fuori da social come Instagram e TikTok, che hanno abbandonato il Paese come tante altre multinazionali.

Ma se gli acquisti in e-commerce avrebbero potuto rappresentare sia per la clientela russa che per i marchi della moda una modalità alternativa per non fermare il mercato, l’impossibilità di effettuare pagamenti con il sistema internazionale SWIFT ha bloccato tutto: anche questa è stata una delle sanzioni attuate nei confronti della Russia. Lo hanno dichiarato vari esponenti del mondo del lusso a margine delle sfilate meneghine, spiegando come fosse di fatto impossibile per un russo effettuare acquisti dai siti dei brand della moda, che attraverso una risposta automatica comunicavano loro l’impossibilità di procedere con l’operazione.

L’eccezione è rappresentata da Bulgari del gruppo Louis Vuitton, che ha fatto registrare performance elevate di vendita dei propri prodotti, perché secondo Jean Christophe Babin, il CEO dello storico brand nato a Roma dai fratelli Bulgari, la loro continuità operativa era un servizio reso al popolo russo e non al potere, aggiungendo che il brand già in passato è stato presente in Paesi dove regnava l’incertezza politica.

Poco prima che quasi tutte le boutique di lusso decidessero di chiudere le proprie saracinesche a Mosca, si è registrato un aumento degli acquisti di beni ad alto valore aggiunto, quali l’orologeria d’alta gamma e i gioielli, con due brand su tutti ad essere i più richiesti tra i russi: Bulgari, come detto, e Cartier. Lo afferma uno studio di Bloomberg ripreso da Business of fashion, il magazine internazionale punto di riferimento per le news che riguardano il mondo della moda.

Gli orologi d’alta gamma e i gioielli diventano quindi dei “beni rifugio”, così come avveniva in passato per l’oro: proteggono contro il rischio politico e lo shock improvviso, ma non contro l’inflazione. Infatti, secondo C.B. Erb e C. R. Harvey in The Golden Dilemma, 2013, ai giorni nostri con un’oncia d’oro si comprano 350 pagnotte di pane, esattamente come 2.500 anni fa: così nello spazio di una vita (e anche di più) non è garantito che l’oro protegga dall’inflazione, come invece accade con i beni di lusso e alcuni marchi, che annoverano oggetti iconici divenuti al tempo stesso beni da collezione il cui valore non teme il trascorrere del tempo; anzi è l’opposto, dato che ne acquistano ancora di più, come nel caso di borse e orologi.

Annamaria Tartaglia è CEO di TheBrandSitter, be spoke factory che si occupa di sviluppo strategico di marchi di alta gamma nei mercati internazionali, ed è una grande conoscitrice del mondo del lusso con esperienze professionali in Trussardi e Ferragamo.

Dott.ssa Tartaglia, come CEO di TheBrandSitter pensa che la fuga dei grandi brand dalla Russia rischi di incidere anche sul medio e lungo periodo, pur essendo lo scenario ancora assai incerto?

Di certo l’abbandono della Russia da parte dei marchi di alta gamma è destinato a far sentire i suoi molteplici effetti anche nel medio-lungo periodo, sotto diversi aspetti: in forma diretta come contrazione dei fatturati dei brand, essendo stati chiusi sia i negozi fisici che gli e-commerce; in forma indiretta sull’intero ecosistema, per tutti i distributori e wholesaler che con gli stessi brand lavorano da anni. Penso che l’effetto domino su dept store e shopping mall, i quali si ritrovano a non poter più vendere brand conosciuti e apprezzati, sia immediatamente visibile. A questo si aggiunge una perdita di clientela locale, soprattutto di livello medio alto, fidelizzata nel corso degli anni all’acquisto di prodotti “made in Europe” in quasi tutti settori lifestyle. Diverso per gli HNWI (con High Net Worth Individual si intende un “individuo ad alto patrimonio netto”, termine usato nel mondo della finanza e nel mondo del lusso. In ambito finanziario viene utilizzato per indicare le persone con una significativa capacità di investimento, N.d.R.), che da anni indirizzano i loro acquisti nelle grandi capitali dove risiedono e nelle località più famose di vacanza in giro per il mondo.

A chi ha deciso di investire in Russia o di farlo nel futuro che cosa consiglierebbe?

Penso che oggi sia opportuno, per i brand, mantenere una posizione di attesa. Per i brand già presenti nel Paese sarà di sicuro possibile tornare alla situazione precedente; per nuovi brand che si affacciano al mercato sarà necessario valutare con attenzione costi, benefici e target che si vogliono raggiungere. Questo perché l’eredità delle sanzioni è destinata a colpire ed erodere la possibilità di spesa di un possibile cliente locale, e ad aumentare disparità e diseguaglianze riducendo il bacino di possibili acquirenti e il loro potere di acquisto. Senza dimenticare quanto fattori di “orgoglio nazionale” potrebbero incidere sull’acquisto di brand non russi.

Ma quanto ha rappresentato in percentuale il mercato russo per i grandi gruppi del lusso nel 2021?

I due più grandi player del settore sono il gruppo LVMH e il gruppo Kering, che hanno nel proprio portafoglio Louis Vuitton, Dior, Loro Piana e Bulgari per il gruppo guidato da Arnault; per la multinazionale guidata da Pinault invece i marchi sono, tra gli altri, Gucci, Bottega Veneta, Yves Saint Laurent, Balenciaga.

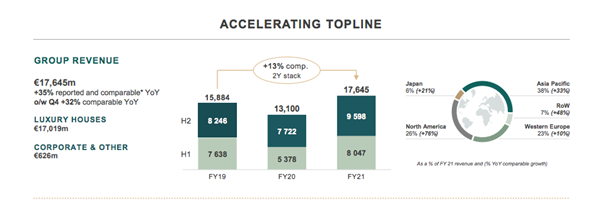

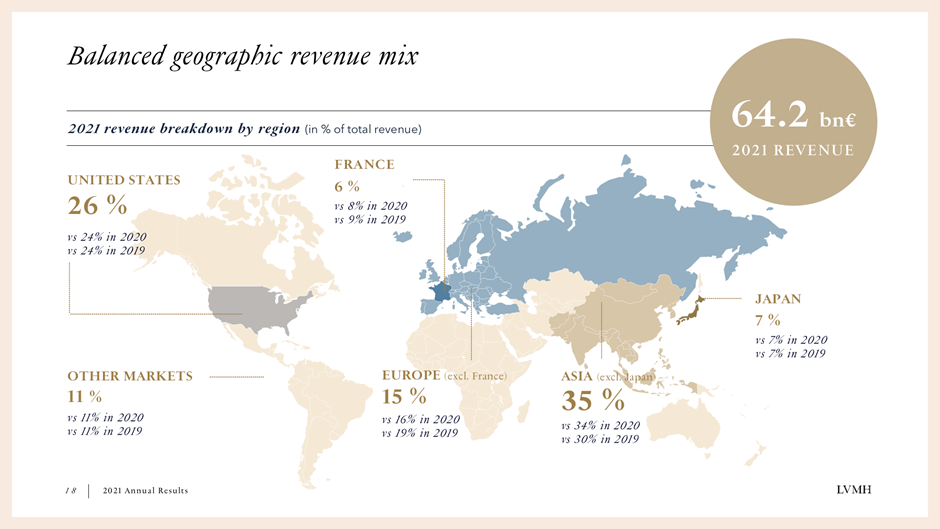

I bilanci dei due player dello scorso anno hanno fatto registrare grandi aumenti percentuali in termini di fatturato e di vendite, ma entrambi i gruppi del lusso non hanno una voce specifica dedicata all’incidenza del mercato russo sulle loro revenue. Questo significa che rispetto ad altri mercati considerati strategici rappresenta una parte marginale dei guadagni, la cui voce per Kering viene raggruppata nel RoW (Rest of World), senza avere quindi un’identificazione precisa, come vediamo nei grafici qui sotto.

Le ultime stime di Bloomberg parlano comunque di un giro d’affari globale per il settore della moda proveniente dalla clientela russa che si attesta tra il 2 e il 3%. Poca roba secondo i numeri, che non toccano di certo la doppia cifra. E allora che cosa significa?

Senz’altro si tratta di una fetta discreta ma non decisiva nell’ottica del mercato globale che, sebbene non rappresenti la percentuale più significativa in termini di clientela, mantiene allo stesso tempo standard elevati se si valuta l’impatto sul mercato italiano della clientela russa in un’ottica di capacità di spesa, rappresentato dallo scontrino medio per acquisto.

Analizzando i dati relativi al nostro Paese, secondo i dati di Global Blue (uno dei principali player per gli acquisti tax free), prima della pandemia la clientela russa rappresentava il secondo gradino del podio, con il 12% del totale degli acquisti tax free nel nostro Paese, subito dietro la Cina che detiene il primato con il 28%.

Non solo. Sempre secondo Global Blue, nonostante gli ultimi due anni di pandemia, i russi in Italia hanno fatto registrare uno scontrino medio di spesa di 1.215 euro, con un incremento del 78% rispetto al 2019.

Consideriamo poi che durante la pandemia i russi hanno trovato diverse difficoltà nel raggiungere il nostro Paese a causa dei vaccini Sputnik, considerati incompatibili, e con il Green pass, che già prima delle sanzioni hanno fatto registrare una minor presenza russa in Italia.

Ma che cosa succederà ora con la chiusura dei negozi in Russia, il blocco dei pagamenti SWIFT per l’e-commerce e il mancato arrivo dei turisti russi per i brand della moda? Gli unici che potrebbero veder aumentare il loro giro d’affari sono i cosiddetti buyer, che acquistando nei mercati europei potrebbero rivendere i beni all’interno del mercato russo. E i pagamenti?

Se il rublo dovesse svalutarsi e i prezzi fossero contrattati in euro o in dollari, il problema per i russi si porrebbe comunque, perché approvvigionerebbero quelle valute forti a svantaggio del rublo. Un ulteriore problema sarebbe la ritrosia del mercato interno nel vendere valuta estera, allo scopo di favorire la propria moneta.

Anche il settore della moda e le sue multinazionali globali rischiano di perdere una quota di mercato su cui si era fatto affidamento con investimenti mirati su quel target in continua crescita. Per quanto riguarda l’Italia, il mancato incoming dei russi rischia di avere ripercussioni a tempo indeterminato non solo nel comparto del lusso, ma anche nell’indotto. Soprattutto nel turismo.

Leggi gli altri articoli a tema Russia.

Leggi il reportage “Aziende sull’orlo di una crisi di nervi“.

L’articolo che hai appena letto è finito, ma l’attività della redazione SenzaFiltro continua. Abbiamo scelto che i nostri contenuti siano sempre disponibili e gratuiti, perché mai come adesso c’è bisogno che la cultura del lavoro abbia un canale di informazione aperto, accessibile, libero.

Non cerchiamo abbonati da trattare meglio di altri, né lettori che la pensino come noi. Cerchiamo persone col nostro stesso bisogno di capire che Italia siamo quando parliamo di lavoro.

Intervistiamo il comunicatore Manlio Casagrande, che ha scelto di vivere in Russia e da anni racconta San Pietroburgo dalla sua pagina FB: “La Russia, un esotico addomesticato in cui alto e basso vanno a braccetto”.

Con i lockdown è cresciuto il successo dei prodotti “a marca privata”, commercializzati con lo stesso marchio del supermercato. Inquadriamo il fenomeno con gli interventi di Mario Gasbarrino, AD di Decò Italia, ed Eleonora Graffione, presidente del Consorzio Coralis.

La pandemia ha devastato il tessuto economico e sociale dei centri cittadini: in futuro meno imprese e turismo. Basterà un PNRR per invertire la tendenza?